Блог им. OlegDubinskiy |ЦБ России, думаю, больше не поднимет ставку и в 2024г. начнёт снижать. В этом посте - обоснование (RGBI, доходности облигаций).

- 21 ноября 2023, 14:15

- |

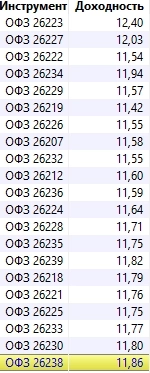

Доходности ОФЗ

по дневным

Обратите внимание, что средняя доходность по ОФЗ уже ниже 12% при ставке 15%.

RGBI (индекс ОФЗ)

по дневным пытается расти

(соответственно, падают доходности ОФЗ):

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 25 )

Блог им. OlegDubinskiy |Выступление Эльвиры Набиуллиной в Думе (про % ставки в 2024г., цели по инфляции, ипотечные кредиты)

- 18 ноября 2023, 08:21

- |

Дата выступления:

16 ноября 2023г.

• ЦБ будет готов снижать ставку в 2024 году, когда инфляция приблизится к цели в 4%

• Годовая инфляция в 7%, уровень нельзя “считать безобидным”

• Чем выше инфляция, чем большую инфляцию ждут в будущем, тем слабее курс.

• Регулятор обеспокоен, что рост ипотеки в России сопровождается увеличением цен на жилье и ухудшением качества кредитов, и это может обернуться большими рисками и для банков, и главное — для самих заемщиков.

• На последний год ипотечный портфель вырос на 32%, а стоимость новостроек за три года увеличилась на 90%

• Регулятор обсудит с Правительством механизмы критериев адресности льготной ипотеки

• Уровень доходов населения может быть одним из критериев для льготной ипотеки

Блог им. OlegDubinskiy |Какие компании выигрывают от высокой ставки.

- 07 ноября 2023, 08:15

- |

На балансе и депозитах 350 млрд руб. по состоянию на 30 июня 2023 года (》 75% капитализации Интер РАО).

Долг ИнтерРАО всего лишь 12,5 млрд руб.

Сургутнефтегаз преф.

Компания не раскрывает валютную структуру.

Общий объем депозитов в рублёвом эквиваленте 5 трлн руб.

Часть депозитов компании может быть в рублях.

Мосбиржа.

Процентный доход Московской биржи по итогам 2023 года мижет превысить 50 млрд руб.

С уважением,

Олег.

Блог им. OlegDubinskiy |Ставки ЦБ ФРС максимальны и снизятся. Причина оптимизма. Мысли. Мой портфель.

- 04 ноября 2023, 13:35

- |

Друзья,

В этом выпуске поясняю,

почему считаю российский рынок сильным и про то, что

финансисты и в России, и в США считают, что цикл роста ставок заканчивается.

Не смотря на подъём ставки ЦБ России до 15%,

не смотря на укрепление рубля,

Российский рынок не упал и остался в боковике.

77% оборота российского рынка делают физические лица.

Приток денег физических лиц на российский рынок.

В связи с включением СПБ Биржи в SDN List,

ещё раз попали инвесторы в долларовые активы

(срок – до 31 января 2024г., но

торги долларовыми бумагами остановлены:

если откроют — все захотят продать, а кто будет покупать ?)

Часто облигации стран, принимающих участие в боевых действиях,

давали доходность ниже РЕАЛЬНОЙ инфляции.

Поэтому высокий риск в облигациях.

Прошло заседание ФРС и в ноябре индекс доллара начал обваливаться,

3 ноября на 1% за день.

Это говорит о том, что финансисты считают, что цикл подъёма ставок в США закончен.

Обратите внимание, что индекс ОФЗ (RGBI) в ноябре начал расти.

( Читать дальше )

Блог им. OlegDubinskiy |СТАВКА и ЛИЧНОЕ МНЕНИЕ. Заявления ЦБ России по изменению ставки. От 15 сентября и от 27 октября. Сравните: думаю, это полезно для понимания политики ЦБ России.

- 30 октября 2023, 08:46

- |

Личное мнение.

Думаю, что стоит фильтровать в соответствии со здравым смыслом и Вашим пониманием.

Пишу так, как формулирует ЦБ России.

Считаю, что основной инфляционный риск связан с СВО и высокими оборонными расходами

(и открытыми, и закрытыми, примерно каждый третий бюджетный рубль расходуется на оборону).

Рост открытых расходов на оборону в 24г. запланирован на более чем 60% выше, чем в 2023г.

Никто и не скрывает, что есть и должны быть ещё закрытые расходы на оборону.

Думаю, впереди — длительный период высоких ставок.

Ставки 4% в обозримом будущем, думаю, не будет.

Далее — заявления ЦБ России.

Только формулировки ЦБ России.

ЗАЯВЛЕНИЕ ОТ 27 ОКТЯБРЯ

Совет директоров Банка России 27 октября 2023 года

принял решение повысить ключевую ставку на 200 б.п., до 15,00% годовых.

Текущее инфляционное давление значительно усилилось и складывается выше ожиданий Банка России.

Устойчивое увеличение внутреннего спроса все больше превышает возможности расширения производства товаров и услуг.

Инфляционные ожидания сохраняются на повышенных уровнях.

( Читать дальше )

Блог им. OlegDubinskiy |БАНК РОССИИ ПОВЫСИЛ КЛЮЧЕВУЮ СТАВКУ СРАЗУ НА 200 Б.П., ДО 15% (КОНСЕНСУС - 14%). Заявления ЦБ РФ

- 27 октября 2023, 13:42

- |

БАНК РОССИИ ПОВЫСИЛ КЛЮЧЕВУЮ СТАВКУ СРАЗУ НА 200 Б.П., ДО 15% (КОНСЕНСУС — 14%)

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО ИНФЛЯЦИИ НА 2023Г ДО 7,0-7,5% С 6-7% РАНЕЕ

СРЕДНЯЯ КЛЮЧЕВАЯ СТАВКА ДО КОНЦА 2023Г ПРОГНОЗИРУЕТСЯ В ДИАПАЗОНЕ 15,0-15,2% — ЦБ РФ

ЦБ РФ УБРАЛ ИЗ ЗАЯВЛЕНИЯ НАПРАВЛЕННЫЙ СИГНАЛ ПО БУДУЩЕЙ НАПРАВЛЕННОСТИ ДКП

ЦБ СОХРАНИЛ ПРОГНОЗ РОСТА ВВП РФ В 2024Г НА УРОВНЕ 0,5-1,5%, В 2025Г — 1,0-2,0%, В 2026Г — 1,5-2,5%

ПРОГНОЗ ПО СРЕДНЕЙ СТАВКЕ НА 2024Г ПОВЫШЕН ДО 12,5-14,5% С 11,5-12,5%, НА 2025Г РАСШИРИЛ ДО 7-9% С 7-8% — ЦБ РФ

ЦБ ЖДЕТ СНИЖЕНИЯ ИНФЛЯЦИИ ДО 4,0-4,5% В 2024 ГОДУ И ЕЕ СОХРАНЕНИЯ ВБЛИЗИ 4% В ДАЛЬНЕЙШЕМ

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО РОСТУ ИПОТЕКИ В 2023Г ДО 24-27% С 17-21% РАНЕЕ

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО СРЕДНЕЙ СТАВКЕ В 2026Г ДО 6,0-7,0% С 5,5-6,5%

ЦБ РФ ПОНИЗИЛ ПРОГНОЗ ПО ТЕМПАМ РОСТА ИПОТЕКИ НА 2024Г ДО 7-12% С ПРЕЖНИХ ОЖИДАНИЙ 9-14%

С уважением,

Олег.

Блог им. OlegDubinskiy |Какая будет ставка после заседания ЦБ России 27 октября ?

- 24 октября 2023, 09:28

- |

Большинство считают, что 14%.

Также считаю, что +1% = 14%.

С уважением,

Олег.

Блог им. OlegDubinskiy |Какая ставка ЦБ России будет после 27 октября

- 15 октября 2023, 20:05

- |

Большинство считает, что 14 — 15%.

Т.е. повышение ставки на 1 — 2%.

Логично.

В данном случаем

личное мнение совпадает с большинством.

С уважением

Олег.

Блог им. OlegDubinskiy |Какая будет ставка ЦБ России после заседания 27 октября

- 05 октября 2023, 07:53

- |

Большинство считает, что ставку поднимут до 14,0 — 14,5%.

Согласен, что это — самый вероятный вариант.

С уважением,

Олег.

Блог им. OlegDubinskiy |Снова ставку будут поднимать. Как бы так сделать, чтобы и М2 по 3% в месяц печатать, и чтобы инфляцию побороть :) :) :)

- 28 сентября 2023, 15:17

- |

по дневным

(строго на юг):

Недельная инфляция с 19 по 25 сентября 2023 года ускорилась до 0,28%.

Ещё придется ставку поднимать.

А как ещё бороться с инфляцией?

Очень хочется, чтобы М2 допечатать на 3% в месяц и чтобы при этом инфляции не было.

:)

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс